La gestion comptable peut devenir un véritable casse-tête pour les indépendants souhaitant développer leur activité professionnelle.

Pour répondre à toutes vos questions, découvrez à quoi correspond la TVA, quand la payer lorsque vous êtes micro-entrepreneur, comment la facturer à vos clients et la déclarer auprès de l’Etat, ainsi que notre astuce pour vous faciliter la vie lors de sa facturation.

Qu’est-ce que la TVA ?

La Taxe sur la Valeur Ajoutée est un impôt indirect sur la consommation. En effet, celui-ci n’est pas collecté directement par l’État, mais bien par les entreprises “vendeuses”, qui la reverseront lors de leur déclaration et du paiement du montant qu’elles ont collecté. La TVA est payée par les clients d’une entreprise lorsque ceux-ci consomment un produit ou un service, et sera reversée par l’entreprise à l’Etat par le biais d’une déclaration.

Travailleurs indépendants et entreprises sont soumis à la TVA quel que soit leur statut, néanmoins certaines micro-entreprises peuvent prétendre à un régime dérogatoire (le régime micro-fiscal) les exonérant de TVA (franchise en base de TVA), mais ne leur permettant pas non plus de la récupérer.

Quand payer la TVA en micro-entreprise ?

En choisissant le régime réel

Lorsque vous vous trouvez en micro-entreprise vous pouvez choisir d’opter pour le régime de franchise en base de TVA ou le régime réel d’imposition à la TVA en fonction de celui qui se montre le plus avantageux. Vous avez donc droit à l’exonération de cet impôt dès la création de votre entreprise.

Être assujetti à la TVA en freelance demande un ajustement de sa gestion, mais peut être plus avantageux pour votre activité si elle doit générer un chiffre d’affaires important dès les premières années. De même, si elle nécessite d’acquérir des biens ou faire appel à des services pour sa création et/ou son fonctionnement, être au régime réel d’imposition est un atout. En effet, si vous déclarez la TVA de vos produits et services vous récupérez également celles de vos fournisseurs.

En dépassant les seuils de chiffre d’affaires

Avant 2018, les auto-entrepreneurs pouvaient bénéficier du régime de franchise en base de TVA, peu importent les revenus générés par leurs activités. Actuellement, vous devrez veiller à ne pas dépasser un certain seuil de chiffre d’affaires annuel afin de pouvoir continuer à prétendre à ce régime d’année en année, soit 91 900 € (ou 188 700 € sur 2 années consécutives) pour les ventes de marchandises et 36 800 € (ou 77 700 € sur 2 années consécutives) pour les prestations de services et les activités libérales. Il est à noter que les seuils de la franchise en base de TVA révisés au 1er janvier 2024 et les seuils de chiffre d’affaires ne sont plus liés.

Dépasser ces seuils une année ne vous assujettit pas pour autant au régime réel de la TVA. Il faudra que le dépassement d’un des seuils (concernant la vente de marchandises ou les prestations de service et activités libérales) soit effectif 2 années consécutives pour que le changement de régime s’opère.

Cependant, si durant l’année succédant la première année de dépassement votre chiffre d’affaires se trouve entre le seuil maximum vu plus haut et le seuil majoré (101 000 € pour les professions commerciales et 39 100 € pour les prestations de service et professions libérales), vous devrez commencer à collecter la TVA en date du 1er jour du mois de dépassement, et ce même si l’année est encore en cours.

La perte du régime fiscal du micro-entrepreneur n’a pas de conséquence sur votre statut juridique, vous pouvez ainsi rester en EI (entreprise individuelle), EURL (entreprise unipersonnelle à responsabilité limitée) ou décider d’opter pour une autre forme sociale d’entreprise, comme la SARL (société à responsabilité limitée).

Côté fiscal, vous passerez cependant du régime micro-entrepreneur au régime réel d’imposition pour les bénéfices industriels et commerciaux (BIC, pour les domaines commerciaux et artisanaux) ou au régime fiscal de la déclaration contrôlée (pour les professions libérales).

Être assujetti à la TVA est donc synonyme que votre activité de travailleur indépendant se porte bien. La gestion comptable en sera certes légèrement modifiée, mais n’impactera pas votre fonctionnement global.

Vous changez de statut

Si vous quittez le statut de micro-entreprise, vous ne pourrez plus bénéficier du régime de franchise en base de TVA, quel que soit votre nouveau statut (SARL, EURL, SA, SASU). Vous devrez alors collecter et déclarer la TVA, peu importe votre profession.

Vous n’aurez pas l’obligation de recourir aux services d’un comptable dans la plupart des cas, sauf si vous migrez vers un statut SARL.

Comment facturer la TVA en freelance ?

En tant qu’indépendant, vous facturez ou devisez vos prestations à vos clients particuliers et professionnels. Le taux de TVA applicable viendra s’ajouter à votre note sous forme d’un pourcentage :

- 2,1 % pour la vente d’animaux de boucherie ou de médicaments remboursés par la Sécurité Sociale.

- 5,5 % pour la vente de denrées alimentaires et les produits culturels (billets de spectacle et cinéma, livres).

- 10 % pour les prestations de services liées au tourisme et à la restauration.

- 20 % pour la majorité des activités de vente et de services

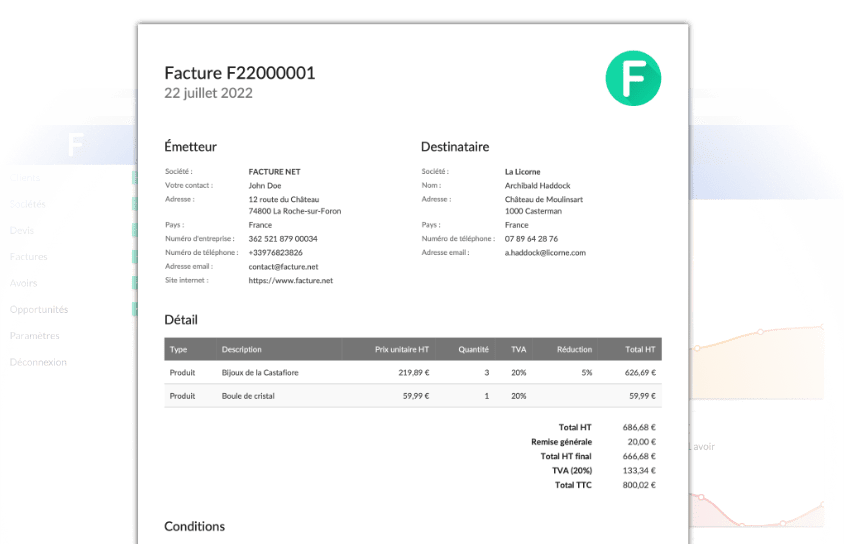

Vous devrez également supprimer la mention “TVA non applicable – article 293B du CGI”, et inclure votre numéro de TVA intracommunautaire, ainsi que le montant HT et TTC à votre facture. L’absence de ces mentions légales peut être sanctionnée pénalement.

Dans le cas de la facturation d’un client professionnel, l’ajout de la TVA ne devrait pas faire une grande différence, dans la mesure où celui-ci la récupère. La gestion n’est pas la même mais débouche sur un résultat similaire.

À l’inverse, un client particulier verra sa facture augmentée sans pouvoir récupérer la TVA, il devra donc payer la différence entre prix HT et TTC de sa poche (jusqu’à 20 %). Le mieux est d’informer vos clients à l’avance et de faire preuve d’un maximum de psychologie et de bienveillance afin que ceux-ci ne soient pas surpris par une facture plus importante. Certains d’entre eux se montreront compréhensifs et continueront tout de même à faire appel à vos services, mais attendez-vous malgré tout à perdre quelques clients.

Dans le cas de contrats récurrents ou en cours au moment de votre passage à l’assujettissement à la TVA, libre à vous d’appliquer au sens strict vos nouvelles conditions de facturation, de pratiquer une augmentation en douceur en offrant une partie de votre marge à vos clients réguliers, ou de maintenir vos anciens tarifs en puisant complètement dans votre marge.

Il n’y a pas de solution miracle et vous seul êtes juge de la formule à appliquer dans votre entreprise. Néanmoins, vous serez obligé de facturer une TVA et la reverser par la suite.

Comment déclarer la TVA en freelance ?

La déclaration de la TVA s’effectue sur le site des impôts. Les périodes à déclarer dépendent du régime d’imposition choisi :

- Annuellement pour le régime simplifié.

- Tous les mois ou trimestres pour le régime normal d’imposition.

Pour cela, créez votre compte professionnel si vous n’en avez pas encore un. Vous devez également demander votre numéro de TVA intracommunautaire aussi appelé « numéro d’identification fiscal individuel ». Celui-ci est obligatoire dans le cas de commercialisation de prestation de services et dans le cas d’achats ou d’imports dans l’espace européen supérieur à 10 000 €. La demande s’effectue auprès de votre SIE (impôts des entreprises) qui vous transmettra votre numéro sous 48 h.

Lors de votre déclaration, pensez à récupérer le montant de la TVA payée à vos fournisseurs lors de vos achats professionnels. Pour cela, vous devez fournir les factures justificatives liées et prouver la nécessité de vos acquisitions de biens et de services pour votre activité (matériel, service d’un comptable, location d’un véhicule, location d’un logement dans le cadre d’un déplacement professionnel, note de restaurant pour un déjeuner d’affaires, etc.).

Si vous retrouvez sur certaines dépenses des éléments personnels et professionnels, ne comptabilisez que les éléments liés à votre activité d’indépendant. En effet, les dépenses liées à votre vie privée (logement privé, entretien d’un véhicule privé, note de restaurant dans le cadre privé etc.) ne pourront pas être déduites. Lors de votre déclaration, soustrayez le montant de la TVA payée auprès de vos fournisseurs à celle collectée auprès de vos clients afin d’obtenir le montant à régler.

Le paiement de la TVA se fait quant à lui semestriellement (55 % en juillet et 40 % en décembre).

Notre astuce pour faciliter la facturation de la TVA

Même si votre facturation s’en trouve légèrement modifiée et que vous devez faire une ou plusieurs déclarations supplémentaires, l’assujettissement à la TVA ne changera pas ou peu votre quotidien de travailleur indépendant.

Pour être sûr de ne rien oublier et fournir à vos clients des factures et devis en bonne et due forme, vous pouvez opter pour une solution de facturation gratuite, facile à prendre en main et intuitive, et optimiser votre temps dans votre activité professionnelle.