Faire appel à un sous-traitant ou travailler soi-même en sous-traitance est fréquent dans le secteur du BTP.

Les factures en auto-liquidation de TVA (taxe sur la valeur ajoutée) sont obligatoires dans le cadre de travaux de sous-traitance pour le compte d’un donneur d’ordre assujetti.

C’est le donneur d’ordre qui doit s’acquitter de la taxe due pour les prestations réalisées par un sous-traitant. Voici tout ce que vous devez savoir sur l’auto-liquidation de TVA en sous-traitance.

Qu’est-ce que l’auto-liquidation de TVA

En principe, les entreprises établissent une facture pour la vente d’un produit ou d’une prestation TTC (toutes taxes comprises) en faisant apparaître la TVA. Une fois la TVA collectée, l’entreprise la reverse directement au trésor public.

Mais dans le cas de travaux réalisés par un sous-traitant, la taxe ne figure pas sur la facture.

Cependant, il est obligatoire d’indiquer que c’est au client de prendre en charge la TVA et de la reverser auprès du service des impôts de l’État. Le client déclare et calcule lui-même la TVA.

L’auto-liquidation de TVA est un système qui a été mis en place afin de permettre aux entreprises de réaliser des factures des clients en France sans être immatriculés sur le territoire.

Cela permet de simplifier les affaires entre les sociétés françaises et étrangères. L’auto-liquidation de TVA réduit également les risques de fraude.

En quelques mots, l’auto-liquidation de TVA permet d’inverser le redevable de la TVA. C’est l’entreprise commanditaire qui paye la TVA et non l’entreprise qui vend la prestation.

Qui est concerné par l’auto-liquidation de TVA ?

Le système d’auto-liquidation de TVA peut concerner toutes les entreprises assujetties à la TVA en France tant qu’elles achètent des biens ou des services à des sociétés étrangères.

Les travaux concernés par l’auto-liquidation de TVA sont :

- Les travaux de bâtiments réalisés par les corps de métiers qui participent à construire ou rénover des immeubles.

- Les travaux publics ou ouvrages de génie civil.

- Les travaux d’équipement des immeubles

- Les travaux de réparation ou réfection pour remettre en état un immeuble ou une installation immobilière.

- Les opérations de maintenance et de nettoyage liées aux travaux concernés.

Le système d’autoliquidation s’applique à une majorité de travaux en sous-traitance mais il existe quelques exceptions comme :

- La location de matériel et d’engins de chantier.

- Les opérations de nettoyage qui ne sont pas liées aux travaux concernés.

- La fabrication d’ouvrages qui n’incluent pas la pose.

- Les prestations intellectuelles réalisées par les bureaux d’étude, les économistes de la construction ou les sociétés d’ingénierie.

- La livraison d’un meuble pour l’immeuble en travaux.

Vous ne pouvez faire d’auto-liquidation de TVA pour des prestations effectuées depuis ou vers un pays qui ne fait pas partie de l’Union Européenne. C’est aussi le cas pour les entreprises étant affranchies de TVA comme les micro-entreprises.

Les conditions qui régulent l’application de l’auto-liquidation de TVA

L’auto-liquidation de TVA s’applique dans les situations suivantes :

- Le sous-traitant et le donneur d’ordre sont établis en France.

- Le sous-traitant est établi à l’étranger mais il travaille en France sur un chantier pour le compte d’une entreprise française assujettie à la TVA.

- Le sous-traitant est établi en France, exécute des travaux pour une société étrangère assujettie à la TVA française.

L’entreprise pour laquelle le sous-traitant travaille peut être établie en France ou à l’étranger tant qu’elle est assujettie à la TVA en France.

L’absence d’auto-liquidation de TVA peut faire l’objet d’une pénalité de 5% du montant que le donneur d’ordre était censé déclarer.

Si le sous-traitant facture et déclare la TVA au donneur d’ordre, il ne pourra pas la récupérer.

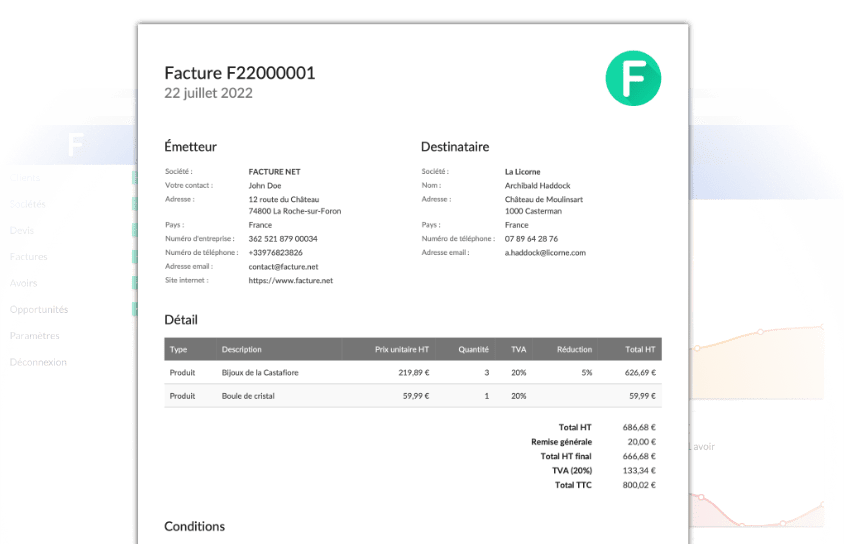

Comment réaliser une facture d’auto-liquidation ?

La facture d’auto-liquidation de TVA doit inclure les informations et mentions obligatoires d’une facture classique. Vous devez cependant connaître les règles concernant la facture d’auto-liquidation en fonction de votre rôle dans l’exécution des travaux.

Les règles de facturation sont différentes pour le donneur d’ordre et pour le sous-traitant.

Facturer en sous-traitance

Lorsque vous établissez une facture en tant que sous-traitant, vous devez faire apparaître les mentions obligatoires présentes sur une facture classique ainsi que les éléments suivants :

- Les coordonnées du donneur d’ordre

- Le montant hors taxe de la prestation réalisée sans inclure la TVA

- La mention “Autoliquidation” ou “Autoliquidation due par le preneur” pour justifier l’absence de la TVA sur le montant total de la facture.

Pour déclarer la TVA en tant que sous-traitant sur un formulaire CA3 ou CA12, vous devez mentionner le montant HT des prestations mensuelles réalisées en sous-traitance dans la section “autres opérations non-imposables”.

Facturer en tant que donneur d’ordre

Vous devez suivre certaines règles de facturation pour faire appel à des sous-traitants qui exécutent des prestations.

En tant qu’entreprise donneuse d’ordre, vous devez obligatoirement déclarer tous les sous-traitants intervenant pendant les travaux au maître d’ouvrage. Il est impératif que celui-ci accepte l’intervention d’un sous-traitant.

Lorsque vous établissez votre facture, vous devez indiquer que les travaux réalisés en sous-traitance sont facturés hors TVA.

Pour votre déclaration de TVA en tant qu’entreprise principale, vous devez faire apparaître le montant hors taxe des travaux dans la section “autres opérations imposables”.

En tant qu’entreprise commanditaire des prestations vous êtes redevable de la TVA sur la totalité du projet.

Cependant, si le sous-traitant est exonéré de TVA comme peut l’être le statut d’auto-entrepreneur, vous ne récupérez pas et ne déclarez pas la TVA.

Si vous avez omis d’auto-liquider la TVA, vous pouvez directement régulariser votre situation grâce aux solutions suivantes :

- Faire une déclaration de chiffre d’affaires rectificative avec les éléments de la première déclaration en ajoutant les montants oubliés.

- Auto-liquider la TVA sur une autre déclaration en informant clairement l’administration de votre démarche.

Si vous souhaitez auto-liquider la TVA en tant qu’entreprise cliente, vous devez remplir la ligne 3B du cadre 1 de la déclaration de TVA nommée “achats de biens ou de prestations de service réalisés auprès d’un assujetti non établi en France”.

Vous devez y indiquer le montant HT qui figure sur la facture.

Pour rassurer vos clients et réaliser des factures en auto-liquidation de TVA en règle avec la loi anti-fraude, utilisez un logiciel de facturation en ligne comme Facture.net.