En tant qu’entrepreneur, votre activité peut vous amener à acheter ou vendre des produits à l’étranger. Pour cela, vous devrez vous acquitter de la TVA. Celle-ci est soumise à plusieurs conditions.

Quels sont les éléments à maîtriser pour être en règle ? Voici un tour d’horizon des différents points à connaitre pour éviter toute erreur lors de vos transactions.

Obligations et calcul de la TVA en France

La TVA est une Taxe sur la Valeur Ajoutée auxquelles les ventes et prestations de services sont soumises.

Le taux de cette taxe diffère selon le pays où est réalisé l’opération.

L’article 256A du code général des impôts reprend les activités économiques relevant de la TVA et précise qu’est assujetti à la TVA toute personne effectuant de manière indépendante l’une de ses activités. Les particuliers et salariés sont donc exclus.

Le terme “d’assujetti” comprend également les professionnels qui ne sont pas redevables de la TVA, par exemple un micro-entrepreneur est considéré comme assujetti alors qu’il bénéficie de la franchise de TVA.

En France, la TVA est généralement de 20%, mais ce taux diffère selon le type de prestation.

À lire aussi : Tout savoir sur la déduction et la récupération de TVA

Calcul et gestion de la TVA à l’étranger

Voici à présent les éléments clés à connaître en matière de TVA à l’étranger.

1. Posséder un numéro de TVA intracommunautaire

En Europe, la TVA doit normalement être acquittée sur des opérations de biens ou de services. Chaque membre de l’UE dispose cependant de son propre taux.

Pour pouvoir effectuer des ventes vers un autre pays de l’Union Européenne, vous devez posséder un numéro de TVA Intracommunautaire. Ce numéro est attribué à tout professionnel membre de l’UE, souhaitant vendre ses produits en dehors de son propre pays.

2. Demander une exonération

Il est possible de bénéficier d’une exonération de TVA. Pour cela, il est nécessaire de remplir les critères suivants :

- Facturer la livraison

- L’acheteur ainsi que le vendeur doivent être assujettis à la TVA dans leur propre pays

- Le vendeur doit être en mesure de justifier que la livraison a bien eu lieu hors de France. Un bon de livraison ou une facture de transport sont acceptés.

Tout vendeur expédiant à l’intérieur de l’UE doit cependant répondre aux obligations suivantes :

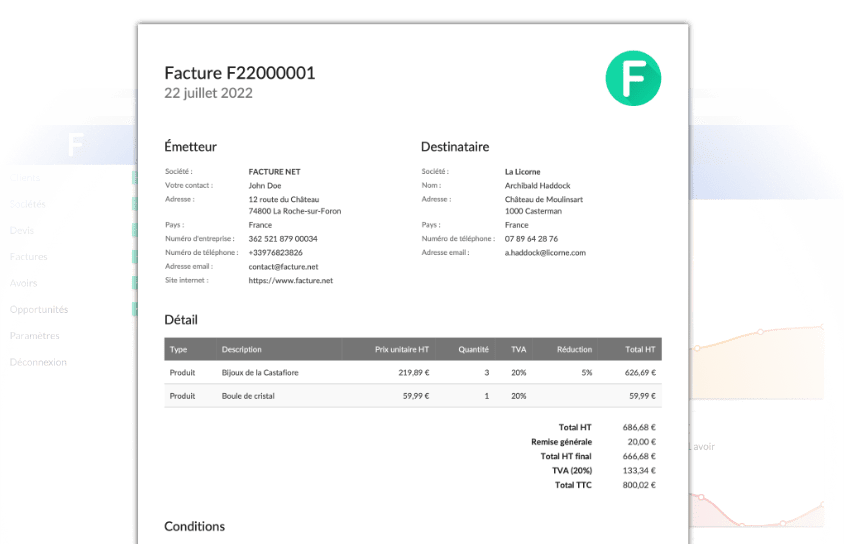

- Faire apparaitre la mention ” Exonération TVA, article 262 ter I du Code général des impôts ” afin de pouvoir justifier le tarif HT

- Effectuer une déclaration de TVA avec le formulaire CA3/CA4 chaque mois

- Effectuer une déclaration de DEB (déclarations d’échanges de biens) afin de répertorier tous les biens livrés. Cette déclaration doit elle aussi être faite chaque mois.

- Le vendeur doit faire apparaitre les biens exportés sur le livre comptable en mentionnant l’exonération de TVA

- Le DAU (document administratif unique) doit accompagner le produit ainsi que les factures lors du passage en douane

3. Le cas de la vente intracommunautaire

Dans le cadre d’une vente d’un assujetti basé en France à un autre assujetti basé dans un autre pays membre de l’UE, on parle alors LIC (Livraison Intracommunautaire). Le vendeur peut alors être exonéré si :

- La livraison est facturée

- Le vendeur agit pour son entreprise

- Le produit est expédié par le vendeur : un justificatif est nécessaire

- L’acheteur est lui aussi soumis à la TVA

L’intégralité de ces conditions doivent être respectées pour donner lieu à une exonération de la TVA. Si une condition n’est pas validée, le vendeur doit alors appliquer la TVA française sa vente.

Une LIC doit être déclarée dans le document CA3, à la ligne “livraison intracommunautaire” s’il s’agit de déclaration mensuelle pour un régime réel normal. La déclaration CA12 concerne une déclaration annuelle d’un régime simplifiée.

4. Vente en dehors de l’UE

Un achat hors UE est considéré comme une importation. Le passage en douane est perçu comme un acte imposable, tout produit importé est donc soumis à la TVA.

Le versement de la TVA peut être effectué sur le site de la douane ou encore sur la déclaration de TVA.

Un assujetti à la TVA peut déduire cette taxe de son achat si le produit vient d’un autre pays de l’UE. Il devra collecter et déduire la TVA sur la même déclaration mensuelle, sur le formulaire CA3, s’il est sous le régime réel normal ou sur la déclaration annuelle CA12 s’il s’agit du régime réel simplifié.

Une déclaration de TVA peut être effectuée directement depuis le site impots.gouv.fr pour faciliter les démarches.