La facturation de la TVA lorsqu’on est un artisan représente l’un des aspects cruciaux de la gestion financière, mais elle peut parfois se révéler délicate. Si la majorité des artisans sont bien expérimentés dans leur domaine d’activité, beaucoup peinent à comprendre les intrications de la réglementation fiscale.

Dans le but d’éclaircir ces énigmes, nous avons rédigé un guide expliquant comment facturer la TVA lorsque vous êtes artisan. Ce guide vous fournira des réponses détaillées et accessibles, adaptées aux besoins spécifiques des métiers d’artisanat. Que vous soyez déjà établi ou en train de lancer votre activité, ces informations seront un précieux allié pour naviguer dans les méandres de la TVA.

Les mentions obligatoires dans la facturation d’artisan

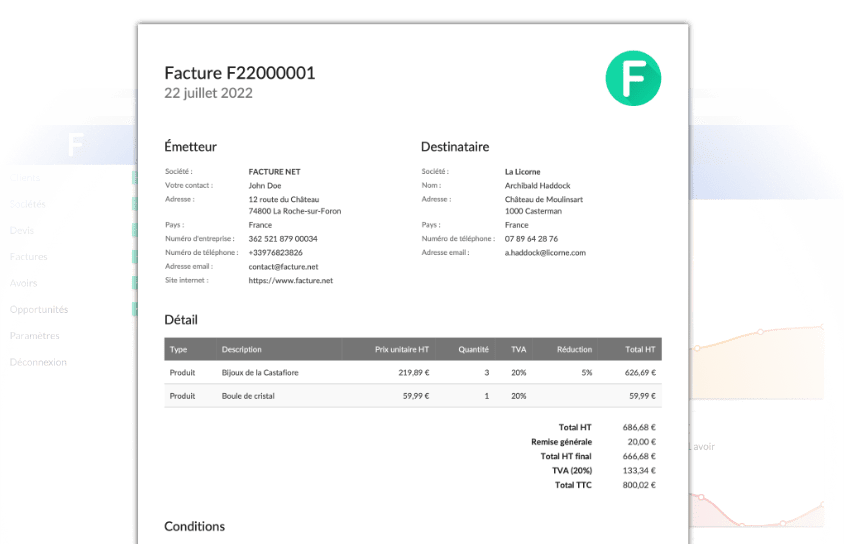

Voici les mentions que doit obligatoirement comporter une facture émise par un artisan :

- Les informations concernant l’artisan : Cela inclut son nom ou la raison sociale de son entreprise, son adresse, l’adresse de son établissement si elle est différente, son numéro d’inscription au registre du commerce et des sociétés ou au répertoire des métiers, son numéro individuel d’identification fiscale, etc.

- Les informations sur le client : Les factures doivent indiquer le nom du client, l’adresse de la facturation, etc.

- Les détails de la facture : Le document doit indiquer la date à laquelle la facture a été émise, un numéro unique basé sur une séquence chronologique et continue, la quantité des produits vendus ou services fournis, une désignation précise permettant leur identification, leur prix unitaire hors TVA et toute réduction de prix acquise et directement liée à cette vente ou prestation, à l’exclusion des escomptes non prévus sur la facture, etc.

- Le total de la facture : La facture doit indiquer le total hors TVA, le montant de la TVA calculé au taux en vigueur, et le total TTC.

- Les conditions de paiement : La facture doit stipuler la date à laquelle le paiement doit être effectué, les pénalités en cas de retard de paiement, et la mention de l’indemnité forfaitaire pour frais de recouvrement due au créancier en cas de retard de paiement.

Veuillez noter que cette liste n’est pas exhaustive et peut varier en fonction de la situation de l’artisan et de la réglementation locale.

Comment inclure la TVA dans ses factures d’artisan ?

Pour inclure la TVA dans une facture, plusieurs étapes sont nécessaires. Tout d’abord, déterminez le taux de TVA applicable en fonction du type de produit ou de service que vous proposez et du pays dans lequel vous êtes établi. Ensuite, calculez la TVA en multipliant le prix hors taxe de chaque prestation ou produit par le taux de TVA correspondant. Cela vous donnera le montant de la TVA pour chaque prestation ou produit.

Dans la répartition de la facture, pour chaque ligne de prestation ou de produit, indiquez le prix hors taxe, le taux de TVA applicable ainsi que le montant de la TVA. Calculer ensuite le total de la TVA et indiquez-le en bas de la facture.

Enfin, pour obtenir le total général TTC de la facture, faites la somme des montants hors taxe et des totaux de TVA. Rappelez-vous d’indiquer sur la facture que la TVA est récupérable si vous êtes un artisan assujetti à la TVA et que votre client a le droit de récupérer cette TVA. Pointez cela en précisant le montant en euros et en ajoutant une mention telle que “TVA récupérable” ou “TVA déductible”.

Quels sont les différents taux applicables aux artisans ?

Les taux de TVA peuvent varier en fonction des pays, des types de produits ou de services fournis. En France par exemple, voici quelques indications générales concernant certains métiers d’artisans :

1. Artisans du bâtiment

La TVA est généralement facturée au taux normal de 20 %. Cependant, les travaux d’amélioration, de transformation, d’aménagement et d’entretien portant sur des logements de plus de 2 ans sont facturés au taux intermédiaire de 10 %. Certains travaux d’isolation thermique des bâtiments anciens peuvent bénéficier du taux réduit de 5,5 %.

2. Artisans-restaurateurs

Selon la nature des prestations, plusieurs taux peuvent être appliqués. Le taux normal de 20% pour les boissons alcooliques, le taux intermédiaire de 10% pour les autres boissons et les plats consommés sur place, et le taux réduit de 5,5% pour les ventes à emporter de produits alimentaires.

3. Coiffeurs

La TVA est facturée au taux intermédiaire de 10 % pour les prestations de service, et au taux normal de 20 % si des produits sont vendus.

4. Artisans-fleuristes

Le taux normal est généralement de 20%, mais certaines plantes (et produits assimilés) peuvent être taxées au taux réduit de 5,5 % ou 10 %.

Ces exemples sont donnés à titre indicatif. Il est prudent et conseillé de vérifier le taux applicable à votre situation précise avec un conseiller fiscal ou en consultant le site de l’administration fiscale de votre pays.

Conclusion

Il est essentiel pour les artisans de comprendre et d’appliquer correctement les taux de TVA correspondant à leurs services et produits, car cela a une incidence directe sur leurs prix de vente et leur rentabilité.

Toutefois, les réglementations fiscales étant complexes et sujettes à des changements fréquents, gérez toute votre facturation sur un outil tout-en-un comme Facture.net.