Chaque entreprise est tenue, à l’issue d’un exercice comptable, de déterminer puis de communiquer le montant de son résultat fiscal à l’administration des finances. Les charges engagées par l’entreprise en question se divisent en deux catégories, à savoir celles qui sont déductibles du résultat fiscal d’une part, et celles qui ne le sont pas de l’autre.

Les charges non déductibles doivent donc être réintégrées au résultat fiscal. La liste des charges déductibles d’un résultat fiscal est bien déterminée par la loi. Par ailleurs, il existe des conditions à la déduction des dépenses.

La question se pose alors, pour tout dirigeant d’entreprise ou de société, de connaître les charges qu’il est possible de déduire du résultat imposable. Découvrons tout ceci plus en détail.

Qu’est-ce que le résultat fiscal d’une entreprise ?

Commençons tout d’abord par définir ce qu’est le résultat fiscal d’une entreprise. Ce dernier définit la base sur laquelle est imposée une société au regard de l’impôt sur les sociétés, ou d’une entreprise individuelle conformément à l’impôt sur le revenu.

Le résultat fiscal est obtenu à partir du résultat comptable, qui mesure les ressources nettes restant à l’entreprise après l’exercice (c’est-à-dire les bénéfices ou les pertes). Le mode de calcul effectué pour calculer le résultat fiscal depuis le résultat comptable est imposé par l’administration fiscale.

Comment le résultat fiscal est-il calculé ?

L’administration fiscale calcule le résultat d’une entreprise en additionnant au résultat comptable les réintégrations, et en soustrayant les déductions.

Les réintégrations concernent les charges de l’entreprise exclues du droit à la déductibilité Une fois le résultat obtenu, il n’y a plus qu’à appliquer à ce dernier le pourcentage indiqué pour déterminer l’impôt à payer.

Pourquoi déduire des charges du résultat fiscal ?

L’intérêt déduire des charges fiscales chez une entreprise ou une société est assez simple à comprendre. Certains produits ne sont pas imposables, et peuvent donc être retirés du calcul du résultat. Ceci permet de réaliser des économies au regard des impôts à payer. Il s’agit donc purement et simplement d’une question d’optimisation fiscale.

Avec de l’expérience et sous réserve d’agir intelligemment, il est possible de jouer sur différents leviers afin de maximiser la réduction des charges de votre entreprise ou société lors du calcul du résultat.

Par exemple, connaître les réductions prévues par la législation telles que les crédits d’impôts vous permettra de réaliser des dépenses intelligemment, et à faire en sorte, dans la mesure du possible, qu’elles soient déductibles. Autre exemple, celui de déclarer certaines dépenses sous forme d’avantages en nature, de sorte à réaliser quelques économies sur l’imposition.

Vous l’aurez compris, il est possible de jouer sur la déduction des charges et optimiser la fiscalité de son entreprise. Il faut pour cela maîtriser la législation correspondante et faire preuve d’intelligence et d’attentivité.

Sous quelles conditions une charge peut-elle être déductible ?

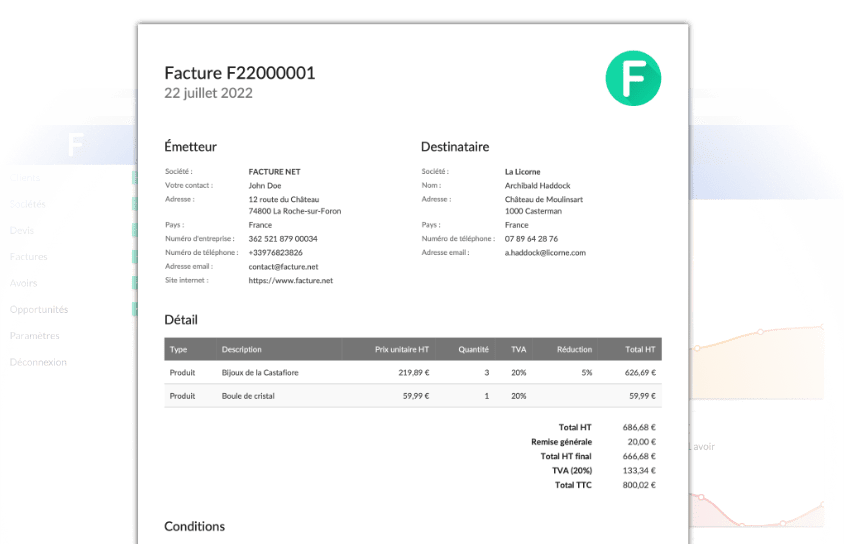

Pour qu’une dépense d’une entreprise puisse être légalement déduite du résultat fiscal, elle doit répondre à un certain nombre de conditions. Tout d’abord, cette dépense doit être justifiée par un document en bonne et due forme.

Il s’agit généralement d’une facture. Cette dépense doit par ailleurs être exposée dans l’intérêt de l’entreprise, et il faut qu’elle se traduise par une diminution de l’actif net de cette dernière.

Enfin, la dépense doit avoir été comptabilisée, et ne doit bien entendu pas être exclue du droit à la déductibilité par la législation.

Comment savoir si une charge est non déductible ?

Les charges déductibles étant minoritaires, elles sont toutes listées par la loi. Tout charge ne faisant pas partie de cette liste est donc non déductible.

Il est vrai cependant qu’il existe de rares exceptions à cet égard. Par exemple, certaines charges liées à l’exploitation du bien ne sont pas déductibles du résultat de l’entreprise. C’est en l’occurrence le cas des dépenses relatives à la construction et à l’agrandissement du bien.

Les charges non déductibles du résultat fiscal selon les cas de figure

Il est possible de classifier les charges non déductibles du résultat fiscal d’une entreprise ou d’une société selon le secteur d’activités, la nature des taxes et d’autres critères. La liste qui va suivre indique des listes de charges non déductibles en fonction des différents cas de figure.

Les charges non déductibles liées aux véhicules de tourisme

Les dépenses liées à l’acquisition par une entreprise de véhicules de tourisme sont, pour certaines, non déductibles du résultat fiscal. Il s’agit en l’occurrence de la part d’amortissement de tout véhicule de tourisme dont la valeur d’achat excède les 18 300 euros TTC. Concernant les véhicules dont l’émission de CO2 excède les 200 grammes par kilomètre, la limite descend à 9900 euros.

Concernant la location ou le crédit-bail de ces véhicules, la non déductibilité des dépenses est basée sur le même principe, c’est-à-dire la part d’amortissement normalement pratiquée par la bailleur sur le prix d’acquisition TTC.

Il convient de noter cependant que les dépenses relatives à l’entretien et à la réparation de ces véhicules, de même que le carburant et l’assurance, sont quant à elles bel et bien déductibles.

Les dépenses non déductibles en raison du montant

Certaines dépenses, qui sont ordinairement considérées comme déductibles, peuvent ne plus l’être, en particulier si elles sont considérées comme étant excessives. Chaque type de dépense comporte des seuils et des conditions afin d’éviter les débordements et excès.

Les dépenses non déductibles en raison d’un montant excessif concernent en particulier les cadeaux d’entreprise. Il s’agit de cadeaux offerts par les chefs d’entreprise à des clients ou des fournisseurs, dans le cadre de leurs relations d’affaires.

Ces cadeaux sont considérés comme disproportionnés dès lors que leur montant total excède les 3 000 euros. Les objets publicitaires, quant à eux, ne doivent pas excéder 69 euros TTC.

Il existe une panoplie d’autres cas de figure pour lesquelles on ne peut pas déduire les dépenses si elles sont jugées excessives. Ces derniers sont exprimés au sein de la liste suivante :

- Les dépenses de parrainages

- Les frais de personnel et les charges sociales, eu égard au travail fourni

- Les jetons de présence. Il s’agit de rémunérations accordées aux membres d’une entreprise lors de l’organisation d’une réunion officielle, pour leur présence. Le plafond des jetons de présence au regard de la déductibilité est fixé selon la moyenne des 5 personnes les mieux rémunérées de l’entreprise, si elle n’excède pas les 200 salariés. Au-delà de 200 salariés, la moyenne est calculée selon les 10 personnes les mieux rémunérées au sein de l’entreprise.

- Les primes d’intéressement des salariés. La prime d’intéressement désigne une prime accordée à un ou plusieurs salariés en fonction de leur rendement au niveau de l’entreprise.

Les impôts et taxes non éligibles à être déduites

Certains impôts ne peuvent être déduits du résultat de la société. Il s’agit en l’occurrence des suivants :

- L’impôt sur les sociétés

- La taxe sur les véhicules de société

- La CRDS

- La CSG à hauteur de 2,4 % des bénéfices d’exploitation

- La taxe foncière relative à un immeuble non inscrit au bilan.

D’autres impôts et taxes ne peuvent être déduits de votre résultat imposable, il s’agit là seulement des principales. Pour les connaître toutes, il est conseillé de vous rapprocher de votre expert-comptable.

Les dépenses non déductibles liées à la rémunération du dirigeant ou de son conjoint

Il peut arriver, en fonction du statut de l’entreprise notamment, que la rémunération du chef d’entreprise ne puisse être déduite du résultat imposable. C’est en particulier le cas pour :

- Les rémunérations d’une société de personne.

- Les rémunérations de l’exploitant individuel, qui n’est imposé que sur la base de son bénéfice professionnel.

Il est à noter que les sociétés de personnes et les entreprises individuelles non adhérentes à un centre de gestion agréé ou une association agréée, la rémunération de l’associé ou du conjoint du chef d’entreprise n’est déductible qu’à hauteur de 17 500 annuellement.

Autres cas de figure de dépense non déductible

Il existe plusieurs autres dépenses ne pouvant être déduite du résultat, il s’agit notamment des suivantes :

- Les pénalités et les amendes fiscales

- Les dépenses somptuaires

- Les dons permettant d’accéder à une réduction d’impôts

- Les primes d’assurances versées sur des personne, mais ne correspondant pas au titre d’assurance homme-clé

- Les abandons de créance à caractère financier

- Les abandons de créance à caractère commercial non consentis dans l’intérêt de l’exploitation

- Certaines provisions. C’est le cas, par exemple, des provisions pour engagement de retraite ou pour licenciement économique.

Conclusion

Les charges relatives à l’entreprise sont nombreuses et variées. Plus encore, elles sont parfois difficiles à déterminer au regard de la loi, compte tenu, dans certains cas, des équivoques et des complexités des textes législatifs.

Par ailleurs, nombreuses sont les conditions qui font de telle ou telle charge une dépense déductible ou non. Il n’est donc pas aisé pour un chef d’entreprise de déceler quelles charges sont déductibles, et lesquelles ne le sont pas afin de calculer son résultat.

Pour votre facturation, essayez notre solution 100% gratuite en créant un compte sur Facture.net !