Lorsque vous démarrez une activité professionnelle, le statut de micro-entreprise ou auto-entreprise convient parfaitement. Cependant, lorsque votre entreprise se développe au fil des années, les limites de ce statut se font ressentir assez rapidement.

Pour améliorer votre situation, vous devez choisir parmi les options suivantes : le régime réel d’imposition, le statut EURL (Entreprise Unipersonnelle à Responsabilité Limitée) et le statut SASU (Société par Actions Simplifiée Unipersonnelle).

Nous vous invitons à vous focaliser sur cette dernière forme d’auto-entreprise en découvrant comment transformer une micro-entreprise en SASU.

I- SASU : qu’est-ce que c’est exactement ?

Le régime SASU, ou Société par Actions Simplifiée Unipersonnelle, est un statut qui permet d’exercer une activité individuelle. Contrairement à la micro-entreprise, la SASU se distingue par une personnalité morale. En effet, il s’agit d’une forme de société qui se rapproche de la SAS (Société par Actions Simplifiée), mais avec la différence qu’elle ne compte qu’un seul actionnaire.

Ainsi, lorsqu’un auto-entrepreneur décide de transformer sa micro-entreprise en SASU, il devra rédiger des statuts et apporter un capital social. En règle générale, ce changement de statut est motivé par le dépassement du plafond de chiffre d’affaires.

En effet, pour les années 2022 et 2023, ce seuil est fixé à 176 200 euros HT pour la vente de marchandises et d’hébergement. Il est de 72 600 euros HT pour les activités libérales et les prestations de services.

Il est également possible que la transformation d’une micro-entreprise en SASU soit motivée par le besoin d’embaucher des salariés lorsque les activités se développent.

Le régime de la SASU est apprécié pour son caractère évolutif. En effet, si plus tard, la SASU continue de se développer, l’entrepreneur peut décider de la transformer en SAS, en particulier s’il prévoit de s’associer avec d’autres professionnels.

II- Pourquoi transformer sa micro-entreprise en SASU ?

Ce régime présente des avantages non négligeables que vous devez connaître si vous envisagez de transformer une micro-entreprise en SASU. Ce statut vous permet de bénéficier d’une protection sociale plus sécurisante. Par exemple, en cas d’arrêts de travail, vous percevez des indemnités, ce qui n’est pas prévu en micro-entreprise.

Le régime de la SASU optimise les cotisations sociales et l’impôt sur le revenu. En effet, ils sont calculés sur la base de la rémunération de l’entrepreneur dirigeant et non plus sur le chiffre d’affaires (micro-entreprise).

Ce statut évolutif vous permet de passer en SAS lorsque vous souhaitez augmenter le capital de votre société en travaillant avec de nouveaux associés. Le chiffre d’affaires d’une SASU n’est pas plafonné : vous pouvez donc vous reposer sur une véritable comptabilité et obtenir des financements pour continuer à développer vos activités.

Quoi qu’il en soit, vous devez comprendre que ce nouveau statut s’accompagne de nouvelles obligations comptables.

III- 3 étapes cruciales pour transformer une micro-entreprise en Société par Actions Simplifiée Unipersonnelle ou SASU

Lorsque la micro-entreprise est transformée en SASU, un changement majeur est opéré. Sur le plan juridique, cette opération n’est pas vraiment un changement, mais plutôt un transfert d’activité afin d’avoir le statut de personne morale à travers la SASU.

Pour transformer une micro-entreprise en SASU, voici les différentes démarches qu’il faut accomplir :

1 : Constitution de la SASU ;

2 : Transfert du fonds de commerce à la Société par Actions Simplifiée Unipersonnelle ;

3 : Fermeture de l’auto-entreprise ou de la micro-entreprise.

En ce qui concerne le fonds de commerce, sa cession ou son apport est un élément essentiel : le transfert de ce fonds à la SASU nouvellement constituée est une démarche obligatoire. Pour ce faire, il faut d’abord évaluer les éléments qui le constituent comme le matériel, l’enseigne, la dénomination commerciale, la marque, la clientèle, le droit au bail, etc.

- Constituer la Société par Actions Simplifiée Unipersonnelle

L’apport ou la cession de fonds de commerce vous permet de constituer une SASU. Il faut rédiger des statuts et apporter des capitaux à la société déjà constituée (apports en numéraire). Ensuite, les apports de biens non numéraires doivent également être évalués, en particulier en cas d’apport de fonds de commerce. Finalisez ces démarches en publiant un avis de constitution.

Lorsque la constitution se fait par voie d’apport en nature, la valeur du fonds de commerce fait partie des éléments constitutifs des fonds propres de la société. Pensez à rédiger un acte d’apport de fonds de commerce. L’intervention d’un commissaire aux apports peut être requise pour cette opération.

- Transférer le fonds de commerce à la Société par actions Simplifiée Unipersonnelle ou SASU

Le transfert peut s’opérer de deux façons différentes : à travers un apport de fonds de commerce à la SASU ou par l’intermédiaire de la vente du fonds de commerce.

Si le fonds de commerce est transféré à la SASU par voie d’apport en nature, elle doit s’opérer en même temps que la constitution de la société. Il faut rédiger un acte d’apport de fonds de commerce. Il est également possible de faire un apport plus tard, mais d’autres démarches devront être accomplies pour augmenter le capital social qui en découle. C’est pour cette raison qu’il est recommandé d’effectuer l’apport au moment de la constitution de la Société par Actions Simplifiée Unipersonnelle.

L’entrepreneur individuel n’a pas besoin de désigner de commissaire aux apports, s’il apporte les éléments du bilan de son dernier exercice à une SASU, dont il demeure le seul et unique associé. Il n’a pas besoin de faire de publicité dans le journal pour se conformer à la législation en vigueur.

Si le transfert se fait à travers une cession du fonds de commerce à la SASU, le fonds de commerce est cédé, il devient la propriété de la société nouvellement constituée. Cette opération doit donc être réalisée après que la SASU soit constituée. Il faut alors rédiger un acte d’achat de fonds de commerce.

- Fermer l’auto-entreprise ou la micro-entreprise

Lorsque l’activité est transférée sur la Société par Actions Simplifiée Unipersonnelle, la clôture de l’auto-entreprise ou de la micro-entreprise doit être effectuée. Il faut s’adresser au centre de formalités des entreprises afin de déclarer la cessation d’activité. Il est possible d’accomplir cette formalité en ligne, sur le site du service-public.fr.

Puis, au cours des 60 jours suivant la cessation d’activité, il faut remplir le formulaire n° 2042 pour déclarer ses revenus et le formulaire complémentaire n° 2042-C-PRO. Ces documents doivent être envoyés au service des impôts des particuliers. Pensez à reporter le total du chiffre d’affaires imposable dans la case correspondante dédiée au Micro-BIC ou micro-BNC. Les factures non recouvrées doivent également être comptabilisées. En effet, la cession d’éléments d’actifs et de stock reste imposable.

IV- Transformation d’une micro-entreprise en SASU : quelles conséquences ?

Cette opération entraîne de nombreux changements avec des impacts juridiques, fiscaux, sociaux et comptables.

1- Les conséquences juridiques

La transformation de la micro-entreprise en SASU va entraîner la séparation du patrimoine personnel du dirigeant de son patrimoine professionnel. Le passage en SASU va transférer l’activité sur une personne morale avec une capacité juridique propre. L’entreprise devient alors une entité à part entière, indépendante de l’entrepreneur. Le patrimoine professionnel est la propriété de la SASU et le patrimoine personnel appartient à l’entrepreneur. La confusion n’est donc plus possible.

Désormais, l’entreprise est soumise aux règles de fonctionnement applicables aux sociétés commerciales. Il faut établir des statuts et suivre des démarches spécifiques pour les prises de décisions importantes.

2- Les conséquences fiscales

Si la SASU est soumise au régime des sociétés de personnes ou SASU à l’IR, l’impôt est calculé sur la base des bénéfices de l’entreprise. Le bénéfice n’est plus évalué de manière forfaitaire, mais il est calculé selon la règle des régimes réels d’imposition, sur la base des dépenses réelles. Lorsque la SASU est soumise au régime des sociétés à la personne, les rémunérations de l’entrepreneur ne sont pas déductibles du bénéfice. L’imposition est prise en charge par l’entrepreneur et aucune taxe n’est prévue pour la société.

Si la SASU relève de l’impôt sur les sociétés ou IS, le bénéfice imposable est défini selon les règles des régimes réels d’imposition. Dans ce cas, la rémunération de l’entrepreneur est déduite. Le montant de l’impôt se calcule sur la base du bénéfice imposable. L’entrepreneur paye l’impôt sur le revenu sur ses rémunérations et les dividendes qu’il touche.

3- Les conséquences sociales

Lorsque la micro-entreprise est transformée en SASU, le régime de sécurité sociale de l’entrepreneur n’est plus le même. S’il perçoit une rémunération, il passe du régime des travailleurs indépendants au régime général de la Sécurité sociale. En revanche, s’il n’est pas rémunéré et qu’il ne s’acquitte pas de cotisations, il ne bénéficie pas de protection en cas d’arrêt maladie, de maternité ou paternité, d’accident de travail et de départ en retraite.

4- Les conséquences comptables

La tenue de comptabilité, qui n’était pas indispensable dans le régime de micro-entreprise, devient obligatoire en SASU. L’entreprise doit enregistrer les écritures en comptabilité en tenant une comptabilité commerciale. Elle doit aussi tenir des livres comptables et établir des comptes détaillés pour chaque année.

V- Notre astuce pour mieux gérer la transformation d’une micro-entreprise en SASU

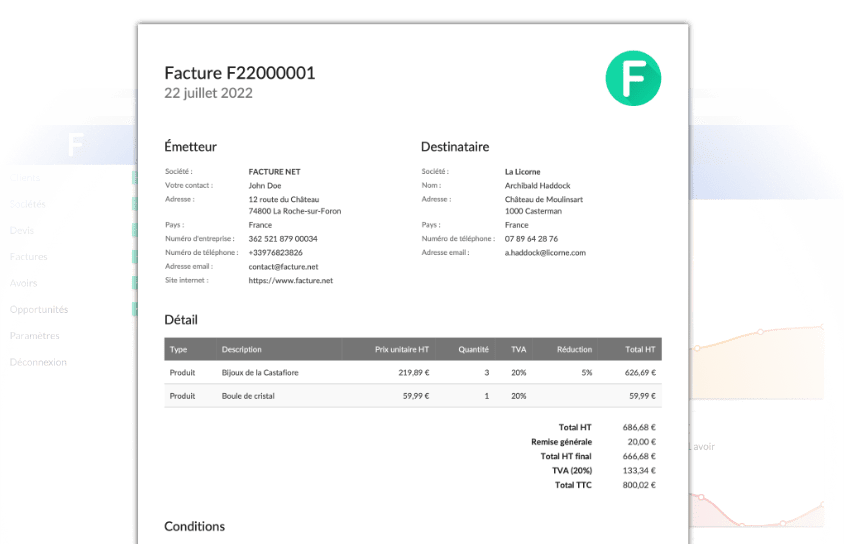

Si vous avez besoin d’une solution de gestion de comptabilité qui correspond à vos besoins et à votre budget, découvrez Facture.net ! Il s’agit d’une solution 100 % gratuite dédiée aux entrepreneurs et aux entreprises.

Quel que soit le statut de votre entreprise, cet outil de facturation s’adapte facilement à vos besoins. Il suffit de vous inscrire pour profiter pleinement des différentes fonctionnalités des services de facturation et de CRM.

Centralisez votre gestion commerciale, améliorez votre chiffre d’affaires et simplifiez votre comptabilité avec Facture.net.