L’affacturage est une solution pour financer rapidement la trésorerie de votre entreprise.

Cette technique financière s’est développée ces dernières années mais elle est encore peu connue des entrepreneurs. Voici tout ce que vous devez savoir sur l’affacturage.

Affacturage : définition

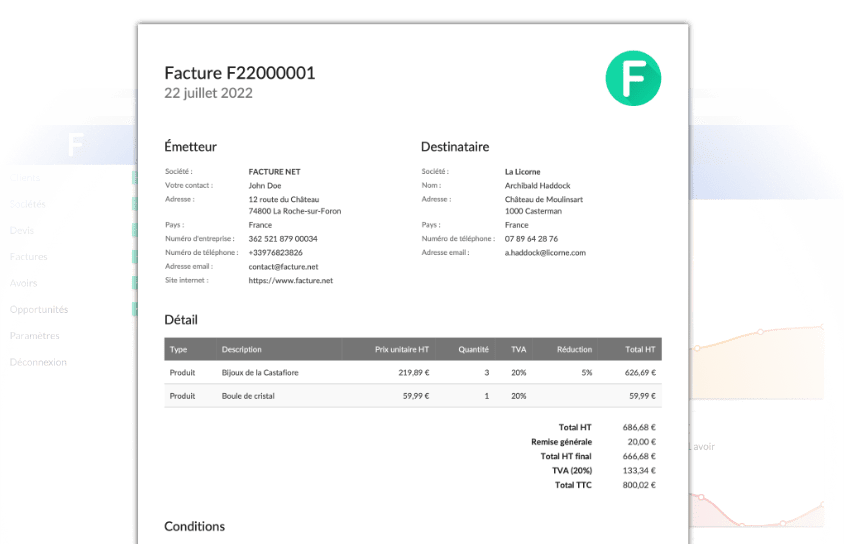

L’affacturage ou factoring est une technique qui permet à une entreprise de toucher le montant de ses créances de façon anticipée. Il s’agit d’un moyen de financement à court terme. L’entreprise fait appel à un organisme spécialisé appelé “factor” qui prend en charge ses créances commerciales.

Voici les différents types d’affacturage :

- l’affacturage standard : le factor paye immédiatement les créances de l’entreprise.

- l’affacturage confidentiel : l’entreprise conserve la prise en charge du recouvrement des créances.

- l’affacturage inversé ou reverse factoring : le débiteur fait appel à la société d’affacturage.

- l’affacturage import-export concerne les entreprises qui travaillent avec des partenaires à l’étranger.

- l’affacturage ponctuel : l’entreprise ne cède que certaines créances au factor.

Fonctionnement de l’affacturage

Si vous disposez de factures ou de créances clients, vous pouvez faire appel à un factor pour percevoir rapidement l’argent. Pour cela, vous devez céder vos créances commerciales à l’organisme financier.

Le rôle du factor est d’assurer les créances de l’entreprise contre le risque éventuel d’insolvabilité de certains clients. Il est aussi en mesure de prendre financièrement en charge la relance et le recouvrement à l’échéance des factures.

En revanche, le factor ne couvre pas le risque d’impayé et si cela est nécessaire il puisera sur le fond de garantie de l’entreprise.

Un contrat d’affacturage est à durée indéterminée mais l’entreprise peut le rompre à tout moment en respectant les 3 mois de préavis et les modalités du contrat signé.

Dans la plupart des cas, la société d’affacturage exige que l’entreprise lui cède la totalité de ses créances clients. Ainsi, l’entreprise ne peut pas faire appel à d’autres factors.

Un contrat d’affacturage détaille le montant des créances qui peut être cédé, il s’agit de l’encours total. La société d’affacturage détermine aussi le fond de garantie calculé sur un pourcentage qui peut varier de 5% à 25% sur l’encours total. Ce taux est calculé en fonction du risque encouru estimé par le factor, il est ensuite prélevé sur les factures qui lui sont cédées. Le taux du fond de garantie sert à couvrir la société d’affacturage en cas d’impayés ou de procédures de recouvrement.

L’entreprise devra tout de même payer d’autres frais au factor :

- les frais de dossier.

- la commission d’affacturage : pourcentage du chiffre d’affaire que l’entreprise paye au factor pour ses services.

- la commission de financement : intérêts calculés sur les montants de financement utilisés par le factor.

Les avantages de l’affacturage

Le factoring peut être un moyen de financement adapté aux entreprises qui proposent des délais de paiement importants mais qui ne disposent pas d’une grosse trésorerie.

L’entreprise perçoit immédiatement l’argent des créances clients et cela permet d’améliorer sa trésorerie. Il n’est plus nécessaire d’attendre les échéances et l’entreprise évite les désagréments en cas de factures non réglées ou de retards de paiements.

Vous n’avez plus besoin de faire d’emprunts auprès d’une banque en ayant recours à l’affacturage et par conséquent, pas d’agios à payer. C’est donc un excellent moyen de baisser les charges administratives qui pèsent habituellement sur l’entreprise.

L’autre avantage non négligeable : vous n’avez plus à gérer les relances de clients ni du recouvrement puisque le factor s’en charge.

Le fond de garantie permet à l’entreprise de réduire l’impact des impayés sur sa trésorerie. Le montant de la facture sera prélevé sur le fond de garantie.

Les inconvénients de l’affacturage

Au final, le coût de l’affacturage est assez élevé si l’on prend en compte les frais de dossiers et les commissions notamment. L’entreprise doit étudier et négocier soigneusement les commissions d’affacturage et de financement mais aussi tous les frais inhérents avant de signer le contrat. Cette technique ne peut pas convenir à toutes les entreprises et situations.

Par ailleurs, la relation client est très importante dans le cadre d’une entreprise et avoir recours à une société d’affacturage peut être un problème. En effet, le factor risque de ne pas mettre les formes avec vos clients, vous ne pouvez plus garantir une bonne qualité des échanges. Sans parler du fait que les clients n’auront plus de relation directe avec vous, il peuvent se sentir négligés, ce qui n’est pas bon pour le business.

Déléguer la gestion des créances amène forcément une dépersonnalisation de la relation. Veillez donc à prévenir vos clients au préalable de l’existence d’un contrat avec la société d’affacturage.

Comment choisir sa plateforme d’affacturage ?

Avec l’e-affacturage, vous pouvez maintenant obtenir un règlement en quelques jours ou même quelques heures ! Pour cela, il suffit de vous inscrire sur une plateforme d’affacturage. Voici les critères à connaître pour choisir la plateforme d’affacturage qui convient à votre entreprise.

Choisir un contrat d’affacturage en fonction de vos besoins

Vous devez étudier les propositions et choisir un contrat d’affacturage qui convient à votre structure. Ainsi, l’affacturage classique ou full factoring peut très bien convenir aux petites entreprises. Pour les PME et grandes entreprises l’affacturage de balance conviendra mieux. Si votre entreprise démarre juste, vous pouvez recourir à l’affacturage forfaitaire, qui est une solution financière parfaitement adaptée.

Les plateformes d’affacturage en ligne proposent des tarifs plus abordables que les factors traditionnels. Les commissions représentent en moyenne entre 1 et 5% du chiffre d’affaires TTC.

Comparez les commissions d’affacturage, les commissions de financement et les frais de dossier de plusieurs plateformes pour choisir la plus avantageuse.

Il est possible de découvrir des “coûts cachés”, soyez prudents lors de votre inscription. En effet, certains factors peuvent facturer des frais d’accès à la plateforme ou des frais de dossier forfaitaires pour chaque remise de facture.

Analyser le contrat d’affacturage

Choisir son contrat d’affacturage n’est pas forcément évident, vous devez l’étudier avec soin puisque celui-ci concerne le mode de financement et la gestion des créances commerciales. De plus, il faut vérifier dans quelle zone géographique intervient le factor, surtout si vous êtes dirigeant d’une entreprise internationale.

Les différentes clauses à prendre en compte dans le contrat d’affacturage sont :

- Description des créances prises en charge

- Les conditions des prises en charge

- La capacité de financement proposée par le factor

- A quelle fréquence vous pouvez transmettre les factures

- Les taux du fond de garantie

- Les modalités de paiement des factures

Il se peut que la société de factoring vous demande de vous porter caution pour votre entreprise pour se prémunir en cas d’impayés. Les sociétés d’affacturage en ligne proposent des délais de paiement assez courts, c’est l’avantage par rapport aux sociétés d’affacturage physiques.

Par contre les montants peuvent être limités et dans certains cas, les plateformes exigent que les factures qu’elles financent atteignent un montant minimum. Au contraire, d’autres sociétés de factoring en ligne plafonnent les montants reversés.

Les différentes plateformes d’affacturage

Certains factors se spécialisent dans des domaines d’activité, c’est l’occasion de choisir un contrat d’affacturage sur-mesure et qui répond parfaitement aux besoins de votre entreprise. Renseignez-vous sur la réputation et la réactivité de la société de factoring qui vous intéresse avant de signer un contrat. Privilégiez une société d’affacturage agréée au titre d’établissement de crédit spécialisé (ECS) ou de société de financement. De plus, assurez-vous de l’affiliation de la société de factoring à l’ASF.

Pour choisir une société d’affacturage, vous pouvez soit vous tourner vers une société rattachée aux banques traditionnelles, soit faire confiance à un factor indépendant ou encore vous inscrire sur une plateforme en ligne.

Voici les 3 plateformes incontournables du factoring en ligne :

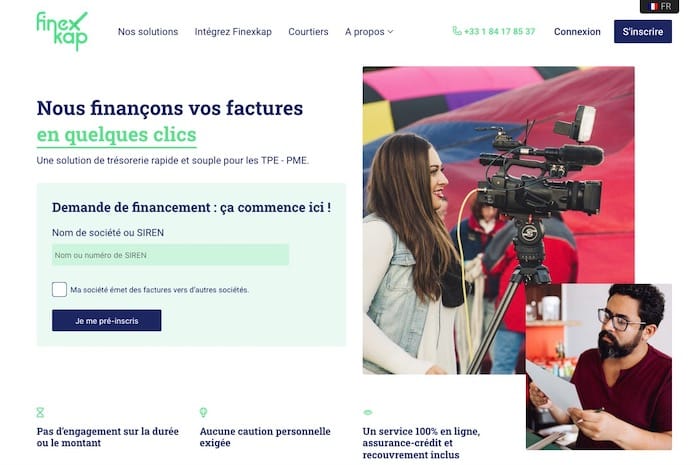

Finexkap

Finexkap finance des trésoreries depuis 2015. Cette plateforme d’affacturage convient aux jeunes entreprises mais surtout aux entreprises individuelles. Elle bénéficie d’une technologie de pointe qui permet de céder vos créances clients facilement sans engagement de durée ou de volume. Vous pouvez intégrer cette solution d’e-affacturage dans les logiciels de comptabilité.

Edebex

Edebex est un factor indépendant qui permet de vendre vos factures clients à des investisseurs. C’est une solution financière en ligne qui permet de bien gérer vos liquidités et votre trésorerie. Ce factor ne demande pas de garantie et n’implique pas d’engagement sur la durée ni sur le montant.

Cash in Time

Cash in Time est le service d’affacturage en ligne du Crédit Agricole Leasing & Factoring. Elle couvre tous les domaines d’activité, il s’agit d’une solution de financement adaptée aux TPE et PME. Cette plateforme de factoring prend une commission de 3,5% sur le montant TTC d’une facture cédée.

Vous pouvez maintenant choisir votre plateforme d’affacturage en fonction des besoins de votre structure. Renseignez-vous sur la réputation de la société d’affacturage et pensez à analyser le contrat d’affacturage avant de le signer !